Branża ubezpieczeniowa znajduje się teraz w ekscytującym miejscu, nie tylko z powodu pandemii, ale także z powodu rozwoju technologii także takich jak sztuczna inteligencja.

Na świecie zachodzi wiele zmian, zwłaszcza jeśli chodzi o sztuczną inteligencję, która powoduje rewolucyjne zmiany w procesach biznesowych.

Tradycyjne podejście do sprzedaży produktów ubezpieczeniowych nie jest już aktualne, po prostu wiele się zmieniło. Cyfrowa rewolucja i wymagający klienci sprawiły, że ubezpieczyciele muszą wprowadzać innowacje, aby pozostać atrakcyjnymi biznesami dla klientów, inwestorów i pracowników.

Tempo turbulencji ostatnio przyspieszyło. Ubezpieczyciele, przerażeni wpływem, jaki sztuczna inteligencja wywarła na branże, od opieki zdrowotnej i handlu detalicznego po bankowość i handel elektroniczny, zastanawiają się, czy są następni w kolejce do bycia zdeformowanymi pod przymusem zmian.

Insurtech zmienia świat dzięki sztucznej inteligencji

Według Deloitte w 2018 r. Zainwestowano około 2,6 miliarda dolarów w firmy typu insurtech, a znaczną część środków w konsumenckie ubezpieczenia. Według danych Willis Towers Watson kwota podskoczyła do 6,37 miliarda dolarów w kolejnych latach.

Ubezpieczyciele reagują również na zmieniające się oczekiwania klientów, którzy stają w obliczu nowych ryzyk i chcą wiedzieć, w jaki sposób branża ubezpieczeniowa może im pomóc podejmować lepsze decyzje życiowe i biznesowe.

Istnieje kilka ciekawych trendów, które powodują, że branża się zmienia i nigdy nie będzie taka jaką pamiętamy:

- Telematyka i ubezpieczenie oparte na stopniu użytkowania przedmiotów, tworzą potrzebę wysoce spersonalizowanych ofert. Klasycznym przykładem jest spersonalizowane ubezpieczenie samochodu. Ci, którzy jeżdżą bardzo mało, płacą inne stawki niż ci, którzy jeżdżą dużo. Inteligentne urządzenia potrafią oszacować ryzyko w obu przypadkach a także dołożyć przewidywanie pojawienia się np. kolizji w przyszłości.

- Internet rzeczy (IoT) to nowa era, w której wiele elementów, zwłaszcza urządzeń, będzie wyposażonych w maleńkie procesory, które pozwolą nam w pełni wykorzystać zebrane dane. Możliwości zarządzania ryzykiem będą niesamowite przy wsparciu algorytmów Sztucznej Inteligencji. Łatwo możemy sobie wyobrazić, że jesteśmy w stanie natychmiast reagować na roszczenia lub całkowicie zapobiegać roszczeniom, wykrywając z wyprzedzeniem, że w piekarniku wybuchnie pożar z winy kucharza.

- Blockchain, wprowadzając decentralizację przelewów pieniężnych i inteligentnego kontraktowania, wpływa na dokładność wypłat roszczeń, przetwarzanie roszczeń i podpisywanie umów w sposób zdalny.

- Boty, które wkraczają do akcji, gdy długi formularz, skomplikowane kwestionariusze, skomplikowana kontrola przeszłych transakcji, sprawiają, że klienci są niezadowoleni z obsługi. Boty napędzane sztuczną inteligencją wprowadziły nowe standardy, obejmując rozpoznawanie wideo, tekstu i głosu.

- Nastąpiła zmiana struktury własności i duża część społeczeństwa nie chce posiadać rzeczy. Zamiast tego wolą wynajmować, udostępniać lub podnajmować. Sztuczna inteligencja w branży ubezpieczeniowej pomaga znaleźć nowe sposoby obliczania ryzyka i opłat oraz przewidywać atrakcyjność składanych klientom ofert. Wspólny samochód starzeje się inaczej niż ten, którego właścicielem i użytkownikiem jest jedna osoba – inteligentne algorytmy potrafią to zjawisko zrozumieć i odpowiednio obsłużyć klienta.

Jak sztuczna inteligencja może pomóc branży ubezpieczeniowej?

Ponieważ kanały cyfrowe stają się coraz bardziej przydatne do komunikowana się z klientami, ubezpieczyciele w pogoni za wysoką wydajnością muszą opracować zorientowane na klienta i cyfrowe podejście, wprowadzając krytyczne zmiany w swoich procesach operacyjnych.

Pierwszym punktem styku, który buduje pierwsze wrażenie i może przekonać klientów do pozostania w firmie lub przejścia na konkurencję, jest cykl podejmowania roszczeń. Po sprawdzeniu ceny ubezpieczenia większość klientów zastanawia się, ile czasu zajmuje załatwienie roszczenia, co jest bardzo ważne w przekonaniu klienta do oferty.

Cykl życia roszczeń w ubezpieczeniach zaczyna się od zgłoszenia roszczenia ubezpieczeniowego, co zwykle nie jest najprzyjemniejszym doświadczeniem, jakie prawdopodobnie kiedykolwiek spotkałeś. Stres, niejasny proces, dużo ręcznych zadań do wykonania to jedne z najbardziej nieprzyjemnych elementów w procesie, który musi wykonać klient.

Sztuczna inteligencja nie ma emocji

Sztuczna inteligencja może działać szybko i wiele zautomatyzować, ale co ważniejsze, może dużo przewidywać.

Zobaczmy, jak sztuczna inteligencja w branży ubezpieczeniowej może zmienić proces likwidacji szkód.

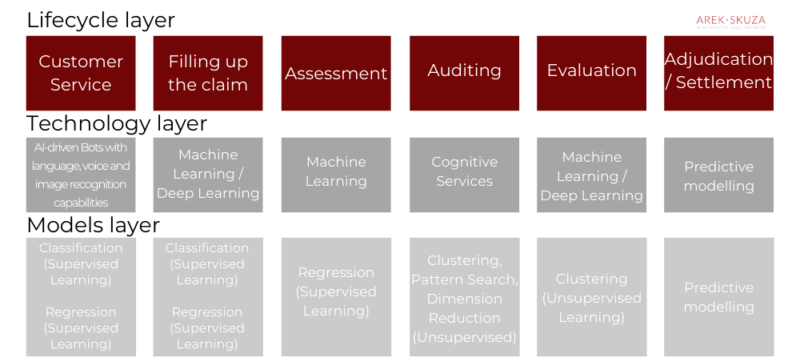

Aby ten cały przepływ mógł się zmaterializować – od „wypełnienia roszczenia” do otrzymania kwoty na koncie bankowym w krótkim czasie, potrzebny jest zestaw różnych nadzorowanych i nienadzorowanych algorytmów i modeli. Głębokie uczenie się jest również pomocne, zwłaszcza w przetwarzaniu obrazów i zdjęć. Jak widać na Rynku nr 1., na poszczególnym etapie procesu, wykorzystywane są różne zestawy inteligentnych algorytmów.

Technologie sztucznej inteligencji sprawiają, że procesy są bardziej przejrzyste, zautomatyzowane i poprawiają interakcję między klientami a firmą ubezpieczeniową. W ten sposób sztuczna inteligencja daje ubezpieczycielom przewagę w zarządzaniu roszczeniami – proces jest sprawniejszy, bardziej niezawodny i zawiera mniej błędów.

Co insurtech robi inaczej i branża ubezpieczeniowa musi to przyjąć?

Ubezpieczyciele mogą osiągnąć lepsze zarządzanie procesami, korzystając z inteligentnych technologii na kilka z poniższych sposobów (zgodnie z powyższym obrazkiem):

- Umożliwienie obsługi pytań i odpowiedzi w czasie rzeczywistym (Obszar: obsługa klienta)

- Wstępna ocena roszczeń i automatyczna ocena szkód (Obszar: roszczenia i ocena roszczeń)

- Możliwość skomputeryzowanego wykrywanie oszustw dotyczących roszczeń za pomocą wzbogaconej analizy danych (Obszar: audyt i ocena)

- Przewidywanie wzorców wolumenu roszczeń (Obszar: rozstrzygnięcie wniosku)

Sztuczna inteligencja przyspiesza procesy

Przeprowadziliśmy pilotaż i badanie w jednej z firm ubezpieczeniowych na temat zastosowania sztucznej inteligencji w ich procesach obsługi roszczeń z tytułu ubezpieczenia nieruchomości (konkretnie domu). Proces obsługi roszczeń zdrowotnych przez tego ubezpieczyciela trwał od 5 do 10 minut od zgłoszenia szkody do ostatecznej decyzji.

Rysunek 1 przedstawia zestaw algorytmów i metod, które firma wykorzystała, aby przyspieszyć proces ofertowania, realizacji ubezpieczenia i rozstrzygania roszczeń.

Boty oparte na sztucznej inteligencji

Według IBM, Chatboty mogą pomóc firmom zaoszczędzić 30% kosztów obsługi klienta dzięki krótszemu czasowi odpowiedzi i skomputeryzowanymu odpowiadaniu nawet na 80% rutynowych zapytań.

Boty automatyzują większość procesów przedstawionych na rysunku 1. Branża ubezpieczeniowa najczęściej wybiera boty oparte na sztucznej inteligencji, ponieważ zwiększają one produktywność nawet o 85%.

Od usprawnienia całego procesu obsługi klienta po natychmiastowy dostęp do danych (np. o statusie roszczenia), chatboty okazują się hitem w branży a także ulubieńcami klientów – zwłaszcza jeśli doświadczenie klienta jest spersonalizowane, bardziej przejrzyste i szybkie (proces realizowany przez boty pozwala także na omijanie niektórych, zbędnych w danym roszczeniu etapów).

Najbardziej cenione przez klienta cechy w naszym studium przypadku to:

- umiejętność szybkiego rozpoznawania adresów i lokalizacji,

- zbieranie parametrów od klienta (zapytania o informacje, które klient musiałby ręcznie wpisać do formularzy) do dalszego przygotowania oferty

- zrozumienie kontekstu okoliczności (np. inaczej bot pracuje z osobą w wieku 65+ a inaczej z trzydziestolatkiem. Bot stara się zrozumieć kontekst w jakiej odbywa się konwersacja)

- rozpoznawanie filmów, które mogą dostarczać różnych informacji (np. film na którym uchwycono kolizję samochodową)

- emotikony i inne krótkie formy, które przyspieszają rozmowę i sprawiają, że jest ona przyjazna dla urządzeń mobilnych

- rozpoznawanie przedmiotów i zdjęć nieruchomości zamiast pisania na klawiaturze (np. rozpoznanie zdjęcia wybitej szyby w samochodzie)

Zastosowanie rozpoznawania obrazu w branży ubezpieczeniowej

W jaki sposób branża ubezpieczeniowa może wykorzystać technologię rozpoznawania zdjęć (głębokie uczenie)?

Pierwszym sposób wynika z faktu, że obrazy dostarczają nowych i użytecznych informacji, których nie są w stanie dostarczyć konwencjonalne źródła danych.

Na przykład, jeśli widzimy zdjęcie motocyklisty korzystającego z telefonu komórkowego podczas jazdy, oznacza to, że kierujący jest klientem wysokiego ryzyka. Firmy i ich procesu oparte na uczeniu maszynowym mogą wykryć ryzykowne zachowania i wkalkulować to ryzyko w wycenę ubezpieczenia.

Drugim powodem jest to, że rozpoznawanie obrazu może przyspieszyć określone zadania i skrócić czas oczekiwania. Zamiast przesyłać plik PDF i czekać, aż ktoś go przeczyta, technologia rozpoznawania znaków może wyodrębnić dane w locie i wypełnić formularz. Technologie tego typu potrafią również sprawdzać zdjęcia osób pod kątem ich aktualności, co jest niezbędne przy identyfikacji klientów i sprawców.

Dlaczego uczenie maszynowe jest nie do zatrzymania

Ale dlaczego mielibyśmy polegać na systemie opartym na uczeniu maszynowym zamiast na ludzkim oku? Z punktu widzenia zasobów baza danych zdjęć może być zbyt obszerna, aby zespół ludzi mógł przetworzyć ją wydajnie i terminowo. Z punktu widzenia kosztów wykorzystanie modeli uczenia maszynowego do wyciskania informacji z obrazów może być tańsze niż praca ludzka.

Techniki rozpoznawania obrazu są już szeroko rozpowszechnione w wielu branżach, a przypadku branży ubezpieczeniowej najskuteczniejsze są:

- Możliwości identyfikowania użytkowników i uwierzytelnianie osób,

- automatyczne tagowanie zdjęć,

- wyszukiwanie obiektów w wideo,

- dopasowanie obrazu produktu do zlecenia (np. zamiast wpisywać parametry laptopa, można je odczytać za pomocą zdjęcia klawiatury)

Wspomniane techniki są szeroko stosowane w serwisach społecznościowych, zakupach online i usługach mobilnych. Informacje te budują profile ubezpieczycieli, które są wykorzystywane do oceny ryzyka ubezpieczeniowego.

Inne zastosowania rozpoznawania obrazu opartego na sztucznej inteligencji w branży ubezpieczeniowej

Oto lista innych zastosowań sztucznej inteligencji w branży ubezpieczeniowej:

1. Wykrywanie oszustw. Rozpoznawanie twarzy może ograniczyć nieuczciwe wykorzystanie danych i usług ubezpieczeniowych. Na przykład rozpoznawanie twarzy może być wymagane od klienta internetowego do celów uwierzytelnienia.

2. Weryfikacja podpisów lub pisma odręcznego. Dzięki automatycznej ocenie ręcznego podpisu z zapisanym wzorem podpisem można zweryfikować tożsamość klienta w celu zatwierdzenia roszczeń i transakcji. Na przykład formularz można złożyć, robiąc zdjęcie podpisu.

4. Spersonalizowana usługa. Dane biometryczne twarzy mogą służyć do identyfikacji klientów VIP i świadczenia specjalnie przygotowanych usług w celu poprawy satysfakcji klienta. Personalizacja to poważny temat w branży ubezpieczeniowej, ponieważ może przynieść większą marżę i zwiększyć satysfakcję klientów.

5. Marketing interaktywny . W oparciu o dane dotyczące wizerunku potencjalnych klientów w sieciach społecznościowych, można dostosować działania marketingowe i sprzedażowe, aby osiągnąć większy sukces. Klienci mogą być podzieleni na różne grupy i powiązani z odpowiednią strategią marketingową i rozwiązaniami produktowymi.

6. Ubezpieczenia zdrowotne to kolejny obszar, w którym rozpoznawanie obrazu może zapewnić lepszy wgląd w ryzyko klientów indywidualnych. Lekarze mogą korzystać z rozpoznawania obrazów do diagnozowania i prognozowania. Obrazy medyczne, takie jak skany tomografii komputerowej raka, mogą być używane bezpośrednio jako czynniki cenowe. Skany już służą do ustalenia, czy pacjent ma raka płuc, jak ciężki jest on i jak wpływa na cenę ubezpieczenia i przyszłe leczenie.

Jeśli chciałbyś zastanowić się dlaczego warto inwestować w sztuczną inteligencję, zachęcam do lektury tego tekstu.

Zwalczanie oszustw ubezpieczeniowych za pomocą uczenia maszynowego

Uczenie maszynowe może umożliwić ubezpieczycielom przejście z obecnego stanu „wykrywania i reagowania” na „przewidywanie i zapobieganie”.

Technologie tego typu świetnie sprawdzają się w automatyzacji procesu wykorzystywania dużych ilości danych, równoległym badaniu różnych wskaźników oszustwa i znajdowaniu potencjalnych oszustw.

Ogólnie rzecz biorąc, warto zwrócić uwagę na dwie metody szkolenia algorytmu sztucznej inteligencji, który może być przydatny przy wykrywaniu i przewidywaniu oszustw. Jedna metoda jest to tzw. metoda nadzorowana, a druga to uczenie się bez nadzoru.

Modele nadzorowane i nienadzorowane w branży ubezpieczeniowej

W uczeniu nadzorowanym algorytmy tworzą prognozy na podstawie zestawu próbek z danych historycznych. Firma może zasilić algorytm historycznymi roszczeniami ubezpieczeniowymi i powiązanymi wynikami zwanymi danymi oznaczonymi (labelled data).

Model sztucznej inteligencji (algorytm lub ich zestaw) będzie próbował rozpoznać podstawowe wzorce w oszukańczych roszczeniach. Gdy algorytm zostanie przeszkolony w zakresie przeszłych spraw, firma może go użyć do określenia prawdopodobieństwa z jakim nowe roszczenie będzie próbą oszustwa.

Doskonałym przykładem jest firma AKSigorta Insurance, która wykorzystała modelowanie predykcyjne jako część procesu dochodzenia roszczeń. Firma zwiększyła swój wskaźnik wykrywania oszustw o 66% i jest teraz w stanie zapobiegać oszustwom w czasie rzeczywistym tzn. w momencie ładowania danych do wniosku o przyznanie roszczenia.

Dostępnych jest wiele różnych algorytmów modelowania predykcyjnego, więc użytkownicy powinni wziąć pod uwagę takie kwestie, jak dokładność, interpretowalność, czas szkolenia algorytmów sztucznej inteligencji i łatwość użycia.

Nie ma jednego uniwersalnego podejścia. Nawet doświadczeni naukowcy zajmujący się danymi muszą wypróbować różnych metod, aby znaleźć odpowiedni algorytm dla konkretnego problemu.

Dlatego najlepiej jest zacząć od prostego i łatwo definiowanego problemu, a później zgłębić bardziej zaawansowane wyzwania.

Drzewa decyzyjne w wykorzystaniu sztucznej inteligencji

Drzewa decyzyjne (metody wykorzystywane do analizy i symulacji) to doskonały sposób na rozpoczęcie eksploracji złożonych relacji w posiadanym zbiorze danych. Są stosunkowo łatwe do wdrożenia i szybkie do trenowania na dużych ilościach danych. Co ważniejsze, są one bardzo łatwe do zrozumienia lub zinterpretowania (wyglądają po prostu przyjaźnie gdyż mają formę drzewa decyzyjnego) i mogą być dobrym punktem wyjścia dla nowych reguł biznesowych w firmie ubezpieczeniowej.

Sztuczna inteligencja bez nadzoru

Algorytmy nienadzorowane są uczone danymi bez wcześniejszych etykiet. Algorytm nie otrzymuje wcześniej odpowiedzi ani oczekiwanego wyniku. Jest po prostu proszony o zbadanie danych i ujawnienie wszelkich „obiecujących” wzorców. Na przykład „wrzucamy” do algorytmu bazę danych opadów śniegu w Nowym Jorku z ostatnich 100 lat. Algorytm sam próbuje znaleźć zależności i wzorce i zasugerować wynik i projekcję.

Inny przykład – mając pewne informacje behawioralne, nienadzorowane algorytmy mogą rozpoznać klastry i mini-klastry transakcji klientów, które wyglądają podobnie. Wszystko, co wydaje się inne lub niepowtarzalne, może zostać oznaczone jako anomalia i przesłane do dalszych badań.

Wracając do oszustw, metody uczenia się bez nadzoru mogą zatem rozpoznawać zarówno istniejące, jak i nowe rodzaje oszustw. Nie ograniczają się do predefiniowanych etykiet, dzięki czemu mogą szybko dostosować się do nowych i pojawiających się wzorców nieuczciwego zachowania. Na przykład bank azjatycki zastosował nienadzorowane metody uczenia się, aby zidentyfikować przypadki, w których agenci zawyżali opłaty dla klientów za określoną procedurę lub sprzedawali niepotrzebne klientowi produkty, co negatywnie wpływało na wskaźniki lojalności.

Zupełnie nowe algorytmy, takie jak Support Vector Data Description lub Isolation Forest, skutecznie wykrywają anomalie i umożliwiają szybsze reagowanie na nowe rodzaje oszustw.

Roszczenia, orzekanie i uczenie się bez nadzoru w sztucznej inteligencji

Rozstrzyganie roszczeń to proces, w którym firma ubezpieczeniowa rozpatruje otrzymane roszczenie i rozstrzyga je lub odrzuca po przeprowadzeniu odpowiedniej analizy i porównań z wymaganiami dotyczącymi świadczeń i zakresu ubezpieczenia.

Po zakończeniu procesu orzekania firma ubezpieczeniowa dokonuje płatności i / lub wysyła pismo do powoda, w którym opisuje decyzję firmy o przyjęciu lub odrzuceniu roszczenia, uzasadniając powody takiego postępowania oraz kwotę do zapłaty.

Pismo może zawiera również, dla przyjętej reklamacji (jeżeli takowa miała miejsc), szczegółowe informacje o tym, jak każda usługa objęta reklamacją została rozliczona i czy w związku z reklamacją wypłacane jest świadczenie fragmentaryczne.

Problemy napotykane przy rozpatrywaniu roszczeń przez sztuczną inteligencję

Proces rozpatrywania roszczeń jest pełen wyzwań, ponieważ:

- Reklamacje są składane za pośrednictwem różnych mediów – elektronicznych i nie,

- określona siła robocza jest wymagana do ręcznej weryfikacji każdego roszczenia, filtrowania i badania podejrzanych roszczeń w długim i uciążliwym procesie,

- ręczne mechanizmy oparte na regułach są czasochłonne i niosą ze sobą zagrożenia, takie jak utrata bazy klientów z powodu opóźnień lub braku zaufania w stosunku do zgłoszonych roszczeń,

- błędne odrzucenie zasadnych roszczeń lub opóźnione uregulowanie roszczeń może spowodować niezadowolenie klienta,

- kilka miliardów dolarów jest traconych każdego roku z powodu oszukańczych roszczeń, które są pomijane przez nieefektywny proces rozstrzygania sporów.

Algorytmy sztucznej inteligencji i te nadzorowane i nienadzorowane mogą pomóc w:

- Konwersji danych roszczenia z istniejących formatów PDF (dane pacjenta, szczegóły diagnozy, testy diagnostyczne, szczegóły leczenia i podsumowanie rachunku) na ustrukturyzowane formaty i zapisy do bazy danych,

- wskazaniu na anomalie w reklamacjach (rachunki, procedury),

- automatyzacji procesu rozstrzygania szkód. Sztuczna inteligencja sprawia, że cały proces rozstrzygania szkód jest łatwy, efektywny i przejrzysty. Więcej roszczeń można przetworzyć w krótszym czasie, ponieważ oprogramowanie oparte na sztucznej inteligencji może skalować się szybciej niż tradycyjne technologie.

Sztuczna inteligencja w branży ubezpieczeniowej – studia przypadków

Proszę zapoznaj się z tymi dwoma studiami przypadków, które wyjaśniają, w jaki sposób technologie oparte na sztucznej inteligencji przekształcają branżę ubezpieczeniową.

Case study 1: Allstate – zastosowanie sztucznej inteligencji w zarządzaniu obciążeniem agentów

Allstate nawiązał współpracę z firmą konsultingową w celu opracowania wirtualnego asystenta.

Bot o nazwie ABIE (Allstate Business Insurance Expert) został stworzony, aby pomóc agentom Allstate w poszukiwaniu informacji na temat produktów ubezpieczeniowych Allstate B2B.

Agenci sprzedają głównie produkty z linii Allstate, takie jak ubezpieczenia zdrowotne lub ubezpieczenia domów. Kiedy ubezpieczyciel zmienił strategię biznesową i zaczął sprzedawać ubezpieczenia komercyjne, wielu agentów miało trudności w szybkim nauczeniu się nowej oferty. Mieli trudności z dostępem do informacji potrzebnych do skutecznego komunikowania się z potencjalnymi klientami.

W rezultacie Allstate stwierdziło, że ich centrum obsługi przedsprzedażowej jest stale zalewane żądaniami od agentów i ostatecznie agenci odchodzili z firmy. Klienci byli niepoprawnie obsługiwani, oferty im przedstawiane były po prostu nieadekwatne to sytuacji, wymagań i możliwości biznesowych.

Wirtualny asystent to doskonały przykład zastosowania sztucznej inteligencji w ubezpieczeniach. Bot, który pojawia się jako awatar, zapewnia agentom wskazówki krok po kroku dotyczące tworzenia ofert handlowych przy użyciu języka naturalnego. Sztuczna inteligencja „siedzi” obok agenta i „szepcze” mu do ucha, podpowiadając jak przygotować ofertę w danej sytuacji. ABIE przetwarza 25 000 zapytań ofertowych miesięcznie, bez udziału człowieka.

Case study 2: Sunday – zastosowanie sztucznej inteligencji w tworzeniu oferty premium

Sunday, z siedzibą w Tajlandii, jest wiodącą firmą Insurtech, która wykorzystuje rozwiązania oparte na sztucznej inteligencji do zwiększenia wydajności konwencjonalnych usług ubezpieczeniowych.

Sunday używa algorytmów uczenia maszynowego, aby zapewnić klientom:

- bardziej kompleksową ofertę produktów ubezpieczeniowych obejmującą nieruchomości,

- wysoce spersonalizowane składki, które zapewniają klientom bardziej atrakcyjną propozycję wartości.

Dobrym przykładem od Sunday jest wykorzystanie algorytmów bez nadzoru za pomocą których, Sudan odpowiedział na zapotrzebowanie rynku z precyzją i szybkością. Klienci oczekiwali bardziej elastycznych ubezpieczeń samochodowych. Analizując ogromną ilość danych, Sunday stworzył ofertę samochodów weekendowych, w której klienci nie płacą za dni, w których pojazd nie jest używany.

Od momentu wprowadzenia na rynek w sierpniu 2017 r. Przychody firmy rosną o 30% w ujęciu miesięcznym, ponieważ nowa oferta przyciąga więcej klientów dzięki wysokiemu poziomowi personalizacji opartej na sztucznej inteligencji.

Zapisz się do newslettera jeśli masz ochotę i otrzymuj teksty na maila.